说几个有更新需求的方向!

近日,中央财经委员会第四次会议召开,其中大规模设备更新、消费品以旧换新和研究有效降低全社会物流成本等话题成为了会上研究的重大议题之一。

其实把会议内容拆开来看,我们已然能够看到高层指引的未来三大主线。

投资mdash;mdash;设备更新;

消费mdash;mdash;以旧换新;

外贸mdash;mdash;物流成本。

不少小伙伴对此也比较感兴趣,希望能从中挖掘一些潜在的机会。那么今天的文章我们就综合中金的研报,先从大体方向上看一看设备更新的行业机会:

以下正文

在过去,大家印象中投资端多数是由地方政府主导的地产投资、基础建设等构成。但是时代变了,在经济高质量发展的今天,投资方向开始指向设备更新。

那么自然,投资的主体也将逐渐变化,国有企业也将挑起大梁。最新方案中提到:设备更新主要涉及重点行业设备、建筑和市政基础设施领域设备、交通运输设备和老旧农业机械、教育医疗设备等更新改造。

说白了,其实主要还是围绕制造业等领域的更新。

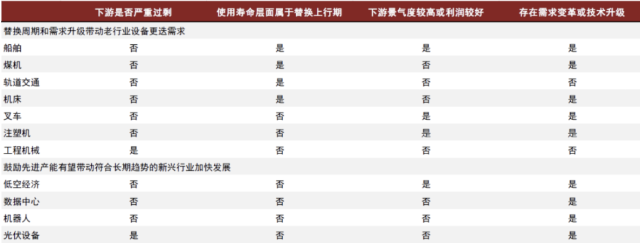

中金公司建议关注这两大方面:一方面是存在替换需求的老行业的设备更新。以及拉动具有长期前景的先进产能的设备扩张(新技术带来的效率提升)。

从更新需求总览来看,中金预测船舶、煤机、轨交、机床等行业有迭代需求;叉车、注塑机、低空经济、数据中心等有技术升级需求。

而工程机械、光伏设备下游严重过剩,估计一时半会还需要卷一阵子。

主要来看:

1.船舶:根据Clarkson,截至23年11月全球船队平均年龄已经达到22.38年,船队平均年龄自2013年以来持续提升且处于较高水平,拆船年龄一般在25-30年左右。新一轮更新周期有望来临。

另据Vess Value在2022年初的统计,现役船队中仅有21.7%的船舶符合EEDI和EEXI法规,预计也有望带动替换需求。

2.煤机:煤机设备正常更新周期在10年左右,2009-2013年期间购买的煤机设备陆续在2019-2024年迎来更新周期。煤机设备更新替代在两个变量下加速:一是煤炭的供给侧改革;二是煤矿智能化改造。

得益于2016-2019年的煤炭供给侧改革,行业固定资产投资于2018年下半年增速开始转正,落后煤炭小厂产能淘汰带动设备竞争格局优化,带动煤机设备的第一轮更新改造。2020年以后,煤矿智能化改造提速。根据2020年国家能源局发布的《关于加快煤炭智能化发展的指导意见》,到2025年大型煤炭基本实现智能化。

截至2022年底,国家能源、山东能源、陕煤、中煤智能化采煤渗透率41%、40%、66%、61%。截至2023年底,山西省已建成智能化采煤工作面281处,渗透率62%。

3.轨交:轨交装备采购与线路建设和客流量相关。疫情期间,客流量大幅受损,导致在线路正常建设的过程中,使用率降低使得动车组采购大幅减少。2023年客流量修复,带动了动车组招标回暖。

当前较多机车处于超期服役状态,而较高的负债率使用国铁集团自19年起对资本开支采取了相对保守的态度,修程修制改革等系列举动延缓了动车组、机车维保和更新需求释放。考虑政策鼓励设备更换背景,关注集团后续采购动向。

4.机床:供给端优胜劣汰,需求端出海亮点延续。1)供给侧:我们认为行业偏定制化,库存产能不多,且优质龙头集中度持续提升,盈利能力有明显改善迹象;2)需求测:随消费电子巨头在东南亚建厂等,我们认为机床出海需求有望延续,叠加中国机床企业细分领域极致性价比,出海拉动力或延续等。

5.叉车:据中国工程机械工业协会工业车辆分会数据,制造业和物流业在叉车下游应用占比约 75%,受制造业和宏观经济波动影响明显。叉车锂电化带来产品变革,近几年锂电池应用推广普及,锂电化带动轻量车增速明显。

目前全球重型叉车电动化率为44.56%,我国该比例为28.63%。据测算,假设总销量与二三类车销量维持2022年水平,各车型单价、毛利率不变,根据测算,重式叉车电动化率每提升1%,行业规模平均增长约0.7%,毛利润平均增长约1.0%,毛利率平均提升约0.05ppt。可见产品结构改善将带来确定性的行业规模增长与盈利能力提升。预计若电动化率提升至49%,销量同比提升70%,未来行业规模将近翻倍。

责任编辑:用户投稿

随便看看:

相关推荐:

网友评论:

推荐使用友言、多说、畅言(需备案后使用)等社会化评论插件